「確定申告」って言葉は聞いたことがあるけど、なんだか難しそう…。特に副業をしている方は「自分も確定申告が必要なの?」と疑問に思っているかもしれません。

この記事では、確定申告の知識が全くない方に向けて、確定申告の基本から準備、注意点までわかりやすく解説します。

MOMO(記者)

MOMO(記者)「確定申告」に難しいイメージを持っている方はいませんか?毎年やるものですが、年1回なので、「やり方を忘れてしまった」という方も多いのではないでしょうか。

フリーランスや個人事業主の方にとっては、避けては通れないものです。この記事を読んで、確定申告の基本を理解し、スムーズに手続きを進めるための準備が進められたら嬉しいです。

確定申告とは?

確定申告の定義と目的

確定申告とは、1月1日から12月31日までの1年間の所得を計算し、納めるべき税金を確定させる手続きです。確定申告によって、源泉徴収された税金や、予定納税で収めた税金などとの過不足を精算することができます。

令和6年度(2024年度)の確定申告は、2024年1月1日〜2024年12月31日までの分を、令和7年(2025年)2月17日〜3月17日に申告します。

会社員の方は、毎月の給料から所得税が源泉徴収され、会社が代わりにみなさんの税金を納めています。年末に年末調整という形で書類を提出した記憶がある方も多いのではないでしょうか?ですが、副業など、会社からの給与以外に収入がある場合は、確定申告によってその所得分の税金を納める必要があります。

納税方法は、

・口座振替(登録が必要)

・税務署での支払い

・クレジットカード

・ネットバンキング

があります。

確定申告によって納税額が決定した後、還付されるお金がある場合は、申告書類の処理が終わり次第、申告書に記載した口座に振り込まれます(3週間〜2ヶ月程度)。

確定申告が必要な人・不要な人

一般的に、会社員として給料をもらっている方は、年末調整によって所得税が精算されるため、確定申告の必要はありません。

しかし、以下のような場合は確定申告が必要です。

- 個人事業主の方

- 一定額の公的年金を受け取っている場合

- 株取引がある場合で源泉徴収されていない場合

- 給与の収入金額が2,000万円を超える場合

- 給与を1ヶ所から受けている場合で、その他に20万円を超える所得がある場合

- 給与を2ヶ所以上から受けている場合

- 不動産収入やその他の収入がある場合

ご自身の状況がどうなのか、一度確認してみましょう。

上記に該当しない場合でも、源泉徴収された税金や予定納税した税金が納めすぎになっている場合は確定申告によって税金が還付されることがあります。

2024年度の確定申告の期間と場所

2024年度の確定申告期間は、2025年2月17日から3月17日までです。

確定申告は、申告書類を税務署に提出することによって申告したことになり、以下のいずれかの方法で行うことができます。

- 税務署への直接提出

- 郵送

- 電子申告(e-Tax)

電子申告を利用すると、自宅から手軽に申告でき、提出の待ち時間が不要です(確定申告期間中は、税務署が大変混み合うので、場合によっては税務署に入るために列に並ぶこともあります)。また、青色申告の場合は65万円の控除を受けることができます。電子申告には、マイナンバーカードが必要です。

2. 確定申告の基礎知識

所得の種類

所得は、その性質によって10種類に分類されます。

| 所得の種類 | 内容 |

|---|---|

| 利子所得 | 預貯金や公社債の利子など 例) 銀行預金の利息、国債の利子 |

| 配当所得 | 株式の配当金や投資信託の分配金など 例) 株式の配当金、投資信託の分配金 |

| 不動産所得 | 不動産の賃料収入など 例)マンションの家賃収入、土地の賃料収入 |

| 事業所得 | 事業活動から得られる所得 例)個人商店の売上、フリーランスの収入 |

| 給与所得 | 会社からの給料や賞与など 例)会社員としての給料、ボーナス |

| 退職所得 | 退職金など |

| 山林所得 | 山林の伐採や譲渡による所得 |

| 譲渡所得 | 資産の譲渡による所得 例)土地や建物の売却益、株式の売却益 |

| 一時所得 | 一時的な収入 例)懸賞の賞金、競馬の払戻金 |

| 雑所得 | その他の所得 例)年金、原稿料、講演料 |

確定申告では、複数ある所得を合算して所得税額を計算します。所得の種類によっては、特別の計算方法や控除が適用される場合があります。

副業によって得た所得は、一般的に雑所得として扱われます。ただし、副業が事業として認められる場合には、事業所得として扱われることもあります。 所得の分類などについては、国税庁のWebサイトや税理士、税務署、お近くの商工会議所など確定申告に関する相談ができる窓口に相談してみましょう。

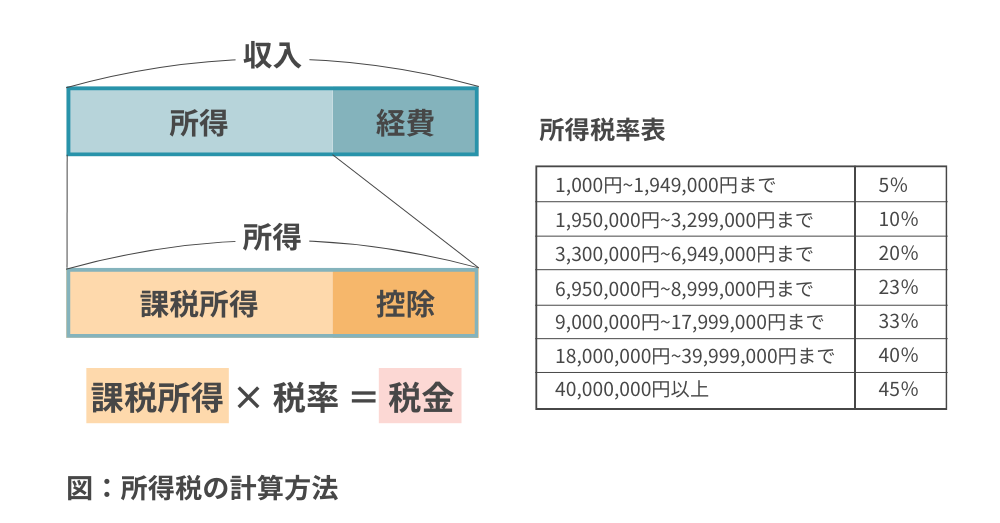

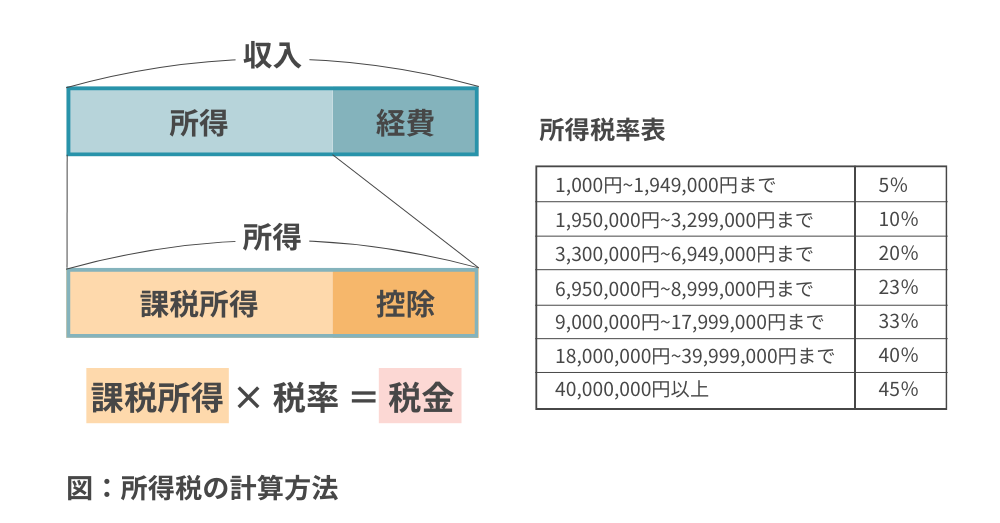

所得税と所得とは

所得税とは、1月1日から12月31日までの1年間の所得に対してかかる税金です。所得とは、収入から必要経費を差し引いた金額のことです。例えば、会社員の方であれば、給料から給与所得控除を差し引いた金額が所得となります。個人事業主の方であれば、売上から仕入や経費を差し引いた金額が所得となります。

所得税の計算方法

収入ー経費=所得

(所得ー控除)×税率=税金

このような計算式で算出されます。所得から控除額を引いたものを課税所得といいます。税率は所得に応じて異なります。

例えば、課税所得が315万円の場合、

195万×5%

(315万-195万)×10%

合計:217,500円

このように計算します。

控除とは

控除とは、所得税を計算する際に、所得金額から差し引くことができるものです。控除には、基礎控除、配偶者控除、扶養控除、医療費控除、生命保険料控除など、様々な種類があります。控除を受けることで、税金が安くなります。控除には様々な種類があり、個人の状況や支出に応じて利用できるものが異なります。

| 控除の種類 | 内容 |

|---|---|

| 基礎控除 | 全ての納税者が受けられる控除 合計所得金額に応じて控除額が変動 |

| 配偶者控除 | 配偶者の所得が一定以下の場合に受けられる控除 (配偶者の所得が48万円以下) |

| 配偶者特別控除 | 配偶者の所得が一定以上の場合に受けられる控除 (配偶者の所得が48万円超、133万円以下) |

| 扶養控除 | 扶養親族がいる場合に受けられる控除 子供や親を扶養している場合 |

| 医療費控除 | 年間の医療費が一定額を超えた場合に受けられる控除 年間の医療費が10万円を超える場合や購入した医薬品が年間12,000円を超える場合に適用できるセルフメディケーション |

| 社会保険料控除 | 社会保険料を支払った場合に受けられる控除 健康保険料や国民年金保険料を支払った場合 |

| 生命保険料控除 | 生命保険料を支払った場合に受けられる控除 |

| 地震保険料控除 | 地震保険料を支払った場合に受けられる控除 |

| 小規模企業共済等掛金控除 | 小規模企業共済等の掛金を支払った場合に受けられる控除(iDeCoなど) |

| 寄附金控除 | 特定の団体に寄附した場合に受けられる控除(ふるさと納税など) |

| 雑損控除 | 災害や盗難などで損害を受けた場合に受けられる控除 |

| ひとり親控除 | ひとり親である場合に受けられる控除 |

| 寡婦控除 | 配偶者と死別後、再婚していない場合に受けられる控除 |

| 勤労学生控除 | 働きながら学校に通っている場合に受けられる控除 |

| 障害者控除 | 障害者である場合に受けられる控除 |

控除を受けるための注意点

控除を受けるには、確定申告書に必要事項を記入し、添付書類を提出する必要があり、控除の種類によっては、一定の条件を満たす必要があります。控除額は、所得金額や家族構成などによって異なります。

経費とは

経費とは、事業活動を行う上で必要となる費用のことです。副業で収入を得ている場合、その収入を得るためにかかった費用は経費として計上することができます。例えば、副業でWebライターをしている場合、パソコンの購入費用や通信費、書籍代などは経費として計上できます。

職種によって経費となる出費は異なり、経費になるかどうかの判断は一律ではありません。判断基準として、売上につながるかどうか、事業に関係があるかどうかを考えてみると良いでしょう。当たり前ですが、プライベートの支出は経費にはなりません。

経費を考える上で、家事按分という考え方があります。個人事業主などは、自宅で仕事をしている場合も多く、生活費と事業費が混在している状態です。家事按分とは、家賃や光熱費のうち、事業にかかっている経費を合理的な基準によって分けることをいいます。

経費として証明するためには、領収書やレシート、クレジットカードの明細などが必要で、原則として、法人個人問わず7年間保管が必要です。

白色申告と青色申告の違い

確定申告には、白色申告と青色申告の2種類があります。

- 白色申告:簡易的な帳簿付けでOK

- 青色申告:複式簿記による帳簿付けが必要だが、税制上の優遇措置がある

青色申告は、専門知識が必要になりますが、税金が安くなるなどのメリットがあります。

副業で事業所得がある場合は、青色申告を検討してみましょう。

白色申告するには

白色申告は、特に手続きは必要ありません。

確定申告書に必要事項を記入し、提出するだけでOKです。

青色申告するには

青色申告をするには、事前に税務署に「青色申告承認申請書」を提出する必要があります。申請書の提出期限は、原則として青色申告をしようとする年の3月15日までです。新規開業の場合は、業務開始日から2ヶ月以内に提出する必要があります。ご自身の事業規模や状況に合わせて検討しましょう。

例)令和7年の確定申告を青色申告にしたい場合

原則)2025年3月15日までに申告書を提出

令和7年8月1日に業務開始の場合)令和7年9月30日までに申告書を提出

※青色申告承認申請書を提出する場合は、個人開業の開業届出書(開業届)を提出する必要があります。新たに事業を開始した場合に提出するものであり、提出期限は事業を開始した日から1ヶ月以内となります。

青色申告の主なメリット

1. 青色申告特別控除

青色申告の最大のメリットと言えるのが、青色申告特別控除です。一定の要件を満たすことで、所得金額から最大65万円(または55万円)を控除することができます。これにより、大幅な節税効果が期待できます。

2. 純損失の繰越控除と繰戻し還付

事業で赤字が出た場合、その赤字を3年間繰り越すことができます。繰り越した赤字は、翌年以降の黒字と相殺することで、所得税を減らすことができます。また、前年の所得が黒字だった場合は、赤字分を繰り戻して還付を受けることも可能です。

3. 家族への給与を経費にできる

青色申告者は、一定の条件を満たすことで、家族に支払う給与を経費として計上することができます。これにより、所得分散が可能となり、税金を抑えることができます。

4. 貸倒引当金を経費にできる

売掛金などが回収できなくなった場合に備えて、貸倒引当金を計上することができます。これにより、将来の損失に備えることができます。

5. 30万円未満の資産を取得した場合、一度に経費に計上できる

通常、固定資産は減価償却という方法で数年にわたって経費計上しますが、青色申告者は30万円未満の資産であれば、購入時に全額経費として計上することができます。

青色申告のデメリット

青色申告には多くのメリットがありますが、複式簿記による記帳が必要となるため、白色申告に比べて事務作業が増えるというデメリットもあります。ですが、今では個人でも利用可能な会計ソフトを使うことで、経理の知識がなくても帳簿を作成することができます。

確定申告の準備

必要書類の確認と収集

確定申告には、様々な書類が必要です。

- 本人確認書類(マイナンバーカード、運転免許証など)

- 収入に関する書類(源泉徴収票、支払調書など)

- 控除に関する書類(医療費の領収書、生命保険料控除証明書など)

ご自身の状況に合わせて、必要な書類を確認し、準備しましょう。

帳簿の作成

副業で事業所得がある場合は、帳簿を作成する必要があります。

帳簿には、収入と支出を記録します。

最近では、会計ソフトなどを活用して、簡単に帳簿を作成することができます。国税庁のWebサイトでも、確定申告書作成コーナーが提供されています。

初心者にもおすすめの会計ソフト

- 弥生会計

- Freee会計

- マネーフォワード

これらの会計ソフトは、初心者でも使いやすく、確定申告に必要な書類を簡単に作成できます。また、マイナンバーカードをお持ちの方は、会計ソフトとe-Taxと連携させて、案内に沿って必要事項を入力していくことでスムーズに電子申告することも可能です。

会計ソフトは、買い切りのものとクラウドで利用できるものがあります。初めて使う場合は、登録後にチュートリアルが用意されている場合が多く、会計の知識が全くない方でも安心して使えます。銀行口座やクレジットカードとの連携で自動入力できる機能もありますので、入力作業の負担軽減にも繋がります。

Freee会計は、専用アプリを使うことでスマホからでも入力作業ができます。パソコンでの作業が苦手な方や、入力項目が少ない方などにおすすめです。無料の期間もあるのでこの機会にぜひ試してみてくださいね。

確定申告の方法

確定申告書の種類と入手方法

確定申告書には、AとBの2種類があります。

- 確定申告書A:給与所得や雑所得などがある人が使用

- 確定申告書B:事業所得や不動産所得などがある人が使用

確定申告書は、税務署の窓口で入手できるほか、国税庁のWebサイトからダウンロードすることもできます。

確定申告書の記入方法

確定申告書の記入方法については、国税庁のWebサイトや確定申告書作成コーナーで詳しく解説されています。

会計ソフトによっては、ソフト内の指示に沿って入力を進めていくことで確定申告書の作成まで完了させることができます。確定申告が初めての方も、記入漏れを回避できるのでおすすめです。書類が作成できたら、下記の提出方法でそのまま提出することができます。

提出方法

確定申告書は、以下のいずれかの方法で提出できます。

- 税務署への直接提出

- 郵送

- e-Tax(電子申告)

e-Taxを利用すると、自宅から手軽に申告できるのでおすすめです。

確定申告をする上での注意点

申告期限の厳守

2024年度の確定申告の期限は、2025年3月17日です。期限を過ぎると、延滞税などのペナルティが課せられる場合があります。

記載内容の正確性

確定申告書に記載する内容は、正確である必要があります。内容に誤りがあると、税務署から問い合わせが来たり、修正申告が必要になる場合があります。

添付書類の確認

確定申告書には、添付書類が必要な場合があります。添付書類に不備があると、申告が受理されないことがあります。

税務署からの問い合わせへの対応

確定申告後、税務署から問い合わせが来る場合があります。問い合わせには、誠実に対応しましょう。

確定申告の申告期日に間に合わない、遅れる場合

期限内に確定申告を忘れていたり、期日をすぎてしまう場合でも、その事実を把握した際に、できるだけ速やかに申告します。この場合は、期限後申告として取り扱われ、申告内容等によっては、納める税金のほかに無申告加算税が課されます。

期限をすぎるほど、加算税は上がっていくので注意しましょう。また、納付が難しい場合は、税務署に相談し、延納制度や猶予制度の手続きをしましょう。

確定申告に困った時の対応

税理士への相談

確定申告についてわからないことや不安なことがある場合は、税理士に相談することをおすすめします。税理士は、税金の専門家であり、確定申告に関するアドバイスやサポートを受けることができます。

税務署に相談

税務署の窓口でも、確定申告に関する相談を受け付けています。税務署は土日祝日は対応していませんので注意しましょう。また、申告期日が近づくと大変混み合うので、時間や期日に余裕を持って相談する必要があります。

地域の申告相談会に参加

地域によっては、確定申告に関する相談会が開催されている場合があります。また、各地域の商工会議所でも計算会などが行われており、無料や低価格でサポートを受けることができます。

まとめ

確定申告は、少し難しいと感じるかもしれませんが、基本を理解し、準備をしっかり行えば、誰でもスムーズに手続きを進めることができます。この記事を参考に、確定申告の準備を始めてみてください。

副業をしている方は、特に確定申告が必要になるケースが多いので、注意が必要です。わからないことがあれば、税理士や税務署に相談するなどして、早めに解決するようにしましょう。