30代で起業を考えているあなたへ

「起業したいけど何から始めればいい?」

「開業届って、いつ、どうやって出すの?」

「副業と独立で、手続きは違うの?」

そんな疑問をお持ちではありませんか?

ここ数年で、自分の好きなことを仕事にしたり、ワークライフバランスを整えたりするために、キャリア形成の1つの選択肢として起業を選ぶ人が増えてきました。

この記事では、個人事業主と法人の違い、起業の流れなど、これから起業しようと思っている人が知っておくべき情報をわかりやすく解説します。

MOMO(記者)

MOMO(記者)この記事では、個人事業主(フリーランス)としての起業・開業について解説します。開業届に関する不安を解消し、スムーズに起業準備を進めてくださいね。

起業とは?

起業の定義

起業とは、新たに事業を始めることです。

個人事業主として始める場合も、法人を設立する場合も、どちらも起業に含まれます。

起業の種類

- 個人事業主:個人で事業を行う形態。開業届の提出が必要です。(必ずしも開業届を提出しなくても事業を行うことは可能です)

- 法人:会社を設立して事業を行う形態。登記申請や定款作成などの手続きが必要です。

個人事業主と法人の基本的な違い

個人事業主と法人では、以下のような基本的な違いがあります。

- 法的位置づけ:

- 個人事業主:事業主個人と事業が法律上同一です

- 法人:法律上の別人格として扱われます

- 設立手続き:

- 個人事業主:開業届の提出のみ(義務ではありません)

- 法人:定款作成、公証人による認証、登記申請などの手続きが必要です

- 運営コスト:

- 個人事業主:比較的低コストで運営できます

- 法人:設立費用や維持費用(税金等)がかかります

起業に必要なこと

- 事業計画:どのような事業を行うか、計画を立てること。収益モデルや市場分析も重要です。

- 資金調達:事業に必要な資金を準備すること。事業内容によっては自己資金だけでなく、融資や補助金も検討しましょう。

- 開業準備:事業に必要な準備を行うこと。集客、販路の獲得や事務所の確保や必要な資格の取得、各種申請なども含まれます。

個人事業主の開業の流れ

開業届を提出して開業する場合

1. 事業計画の作成

個人事業主として開業する前に、まずは事業計画を立てましょう。

- 事業内容の明確化:

- 提供するサービスや商品

- ターゲット顧客

- 差別化ポイント

- 資金計画:

- 必要な開業資金

- 運転資金(最低でも半年分)

- 収支予測

- マーケティング計画:

- 集客方法

- 価格設定

- 販売チャネル

計画を立てることで、開業後の事業の方向性が明確になります。また、必要に応じて融資を受ける際にも事業計画書が必要になります。

2. 屋号(商号)の決定

開業する際は、屋号(商号)を決めましょう。屋号は必須ではありませんが、決めておくとビジネスを行う上で便利です。

- 屋号選びのポイント:

- 事業内容が伝わりやすいもの

- 覚えやすく、呼びやすいもの

- 商標登録されていないもの

- 屋号の調査: 実際に使用する前に、同じ名前や似た名前が使われていないか、特許情報プラットフォーム(J-PlatPat)などで調査しておくと安心です。

3. 開業届の提出

個人事業主として正式に開業するためには、税務署に「個人事業の開業・廃業等届出書」(開業届)を提出します。

- 提出期限: 事業開始から1ヶ月以内

- 必要書類:

- 開業届(国税庁のWebサイトからダウンロード可能)

- 本人確認書類(マイナンバーカードや運転免許証のコピーなど)

- 印鑑

- 提出方法:

- 税務署に直接持参

- 郵送

- e-Tax(電子申請)

開業届の提出は義務ではありませんが、提出することで屋号での口座開設や青色申告の適用が可能になるなど、多くのメリットがあります。

4. 青色申告承認申請書の提出

開業届と合わせて「青色申告承認申請書」を提出しましょう。青色申告は、確定申告時に最大65万円の特別控除を受けられるなどのメリットがあります。

- 提出期限: 開業日から2ヶ月以内、または翌年3月15日まで(その年に開業した場合)

- 必要書類:

- 青色申告承認申請書(国税庁のWebサイトからダウンロード可能)

- 提出方法: 開業届と同様に、税務署への持参、郵送、e-Taxのいずれかで提出できます。

5. 事業に必要な許認可の取得

業種によっては、開業前に許認可を取得する必要があります。

- 許認可が必要な主な業種例:

- 飲食店:食品衛生責任者資格、飲食店営業許可

- 不動産業:宅地建物取引業免許

- 建設業:建設業許可

- 美容室:美容師免許、美容所開設届

- 酒類販売:酒類販売業免許

事業内容に応じて、必要な許認可を事前に調査し、取得しておきましょう。

6. 事業用口座の開設

プライベートの財布と事業の財布は明確に分けることが重要です。開業届を提出したら、屋号で事業用の銀行口座を開設しましょう。

- 必要書類:

- 開業届の控え(税務署の受付印があるもの)

- 本人確認書類(マイナンバーカード、運転免許証など)

- 印鑑(届出印)

- 口座開設のポイント:

- ネット銀行は手数料が安いことが多い

- 利用頻度が高い場合は、支店が近くにある銀行が便利

- 事業用クレジットカードの発行も検討する

7. 記帳・経理システムの準備

確定申告に備えて、日々の収支を記録するシステムを整えましょう。

- 記帳方法の選択:

- 会計ソフト(freee、マネーフォワード等)

- エクセルでの管理

- 紙の帳簿での管理

- 保管すべき書類:

- 領収書

- 請求書

- 納品書

- 契約書

- 通帳や明細書

青色申告を選択した場合は、複式簿記での記帳が必要です。最初は難しく感じるかもしれませんが、会計ソフトを利用すれば比較的簡単に始められます。

8. 事業所得の税金に関する知識の習得

個人事業主は、事業所得に対して所得税と住民税を納める必要があります。

- 所得税: 事業所得に対して累進課税(所得が多いほど税率が上がる)

- 住民税: 所得に対して一定率で課税

- 消費税: 課税売上高が1,000万円を超えると、翌々年から消費税の納税義務が発生

- 国民健康保険: 会社員の健康保険から国民健康保険に切り替える必要があります

- 国民年金: 会社員の厚生年金から国民年金に切り替える必要があります

税金や社会保険の仕組みを理解しておくことで、将来的な納税額を見込んだ事業計画が立てられます。

9. 開業資金の調達

開業資金が必要な場合は、以下のような方法で調達することができます。

- 自己資金: 最も基本的な資金調達方法です。

- 日本政策金融公庫の融資: 「新創業融資制度」は、創業時に利用できる融資制度です。

- 自治体の補助金・助成金: 地域や業種によって様々な補助金制度があります。

- クラウドファンディング: 事業内容によっては、クラウドファンディングで資金調達する方法もあります。

10. 開業準備の完了と事業開始

いよいよ事業を開始し、周知します。

- ホームページやSNSの開設: オンラインでの存在感を示すことが重要です。

- 名刺の作成: 屋号、連絡先、事業内容などを記載した名刺を用意しておきましょう。

- 事務所や店舗の準備: 必要に応じて、事務所や店舗の契約・内装工事などを行います。

11. 開業後の手続き

開業後も、以下のような手続きが必要になります。忘れずに対応しましょう。

1. 確定申告

個人事業主は、毎年2月16日から3月15日までの間に確定申告をする必要があります。

- 申告方法:

- 税務署に直接持参

- 郵送

- e-Tax(電子申告)

- 必要書類:

- 確定申告書

- 収支内訳書または青色申告決算書

- 帳簿や領収書などの証拠書類

初めての確定申告は不安かもしれませんが、税務署の職員による無料相談や、確定申告会場でのサポートを利用することができます。

2. 消費税の確定申告

課税売上高が1,000万円を超えると、翌々年から消費税の納税義務が発生します。消費税の確定申告は、所得税の確定申告と同じ期間に行います。

3. 住民税の納付

確定申告の内容をもとに、6月頃に住民税の納付書が送られてきます。年4回に分けて納付するか、一括で納付するかを選択できます。

4. 国民健康保険料の納付

事業所得をもとに計算された国民健康保険料を、年10回に分けて納付します。

開業届とは?

開業届の基本

開業届とは、新たに事業を開始したことを税務署に知らせるための書類です。

正式名称は「個人事業の開業・廃業等届出書」といいます。

提出は義務ではありませんが、提出することで多くのメリットがあります。

開業届は、納税地を所轄する税務署に提出します。納税地が自宅である場合は、自宅を所轄する税務署に提出となり、事務所などがある場合は、事務所所在地を所轄する税務署に提出します。住所地の管轄税務署は、国税庁のWebサイトで検索できます。

また、開業届は、原則として事業を始めてから1ヶ月以内に提出する必要があります。

開業届を出すメリット

- 屋号で銀行口座を開設できる:事業用の口座を作れるため、プライベートとの区別がつきやすくなります。

- 青色申告の申請ができる:確定申告時に最大65万円の控除を受けられます。

- 社会的信用を得られる:取引先や顧客に対して、正式に事業を行っていることをアピールできます。

開業届は義務ではありません。開業届を出さなくても、フリーランスと名乗ったり、副業として事業を行うことはできます。

法人だけでなく個人事業主も対象となる補助金や給付金を申請する場合は、開業届が必須です。融資などを検討している場合も開業届を提出しましょう。

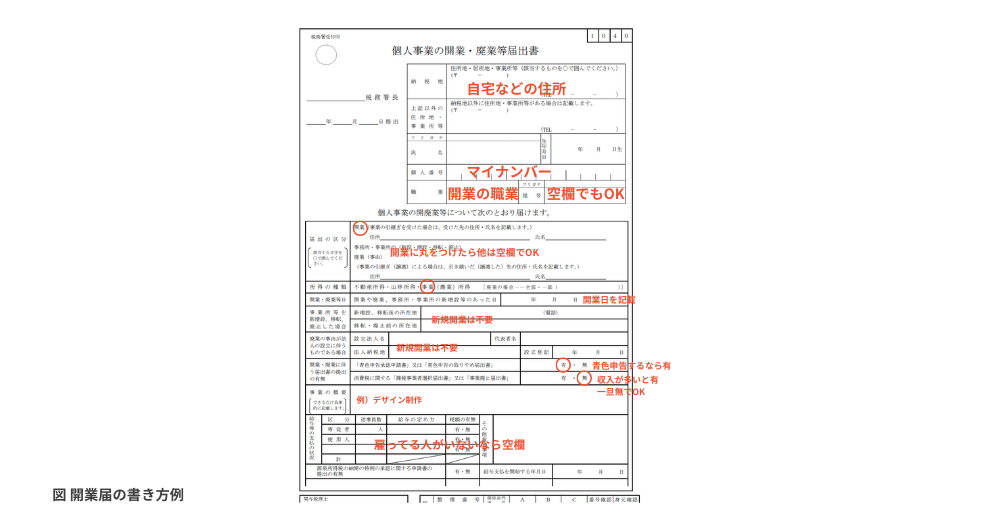

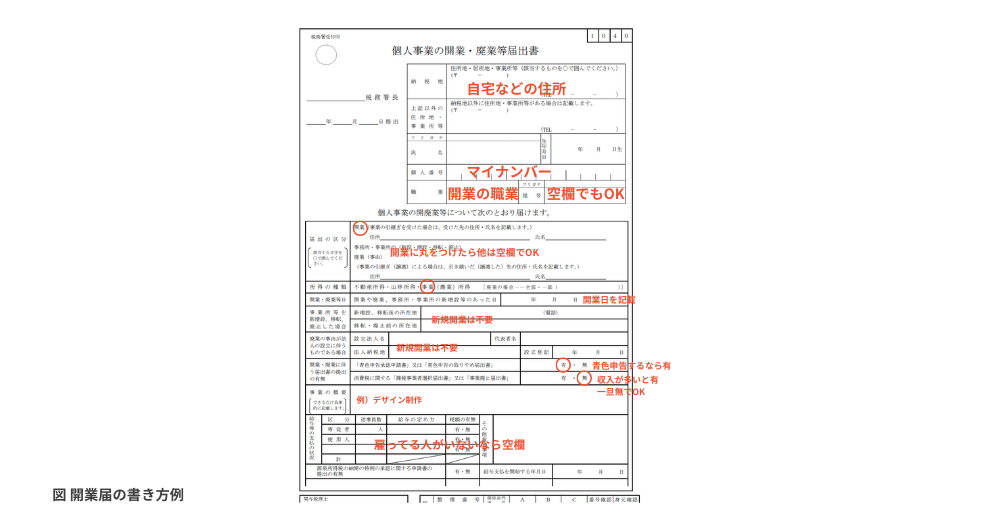

開業届の書き方

開業届の必要書類

- 開業届:国税庁のWebサイトからダウンロードできます。税務署の窓口にも置いてあるので、その場で記入し提出することもできます。

- 本人確認書類:マイナンバーカードや運転免許証のコピーなど。

- 印鑑:認印で構いません。

開業届の記入例

国税庁のWebサイトに記入例が掲載されています。 以下のポイントに注意して記入しましょう。

- 「開業日」

実際に事業を始めた日を記入します。開業当日に提出できない場合、提出日から遡って1ヶ月以内の日付であれば提出することができます。開業日は未来の日付にすることはできませんので、希望の日付がある場合は注意しましょう。 - 「事業の概要」

簡潔に、具体的に記入します。税務署に直接提出の際、税務署の職員に職業や事業の概要を尋ねられることがありますので答えられるように準備をしておくと良いでしょう。 - 「屋号」

屋号とは、個人事業主やフリーランスが事業のために使用する名称のことです。飲食店などの店舗名、事業所名などがこれにあたります。法人の会社名とは異なり、必ずしも登録や届出が必要ではありません。

屋号は必須ではありませんが、将来的に必要になる場合があるので記入しておくと良いでしょう。事業用の口座を開設する場合は屋号を口座名義に設定することができます。

開業届の提出方法

- 税務署に直接提出:窓口で直接提出する方法です。その場で不明点を質問できます。

- 郵送:郵便で税務署に送付する方法です。控えが必要な場合は、返信用封筒を同封しましょう。

- e-Tax:オンラインで提出する方法です。マイナンバーカードとICカードリーダーが必要です。

副業と独立による開業届の違い

副業で開業する場合

副業で開業する場合、開業届を出すか出さないかを迷う方も多いです。迷うポイントとしては以下の例があります。

- 本業の会社にバレないか心配

副業を禁止している会社もあるため、就業規則をしっかり確認しましょう。禁止されていたり、記載がない等の倍は、会社に相談するか、就業規則の範囲内で活動しましょう。

開業届は税務署に提出するもので、基本的に会社に通知されることはありません。 - 確定申告はどうなる?

開業届の有無に関わらず、副業の所得が20万円を超える場合、確定申告が必要です。給与所得と事業所得を合算して申告します。

実際のところ、副業として事業をされている方の中には開業届を出さずに事業をやっている方もいらっしゃいます。事業を行う上では、大きな支障がないこともありますが、納税の面では注意が必要です。

開業届と一緒に、青色申告承認申請書を提出することで確定申告で青色申告を選択することができます。

青色申告では65万円(電子申告の場合)の控除を受けることができますが、開業届、青色申告承認申請書を提出していないと、白色申告となり、控除が少ないため納付する税金が多くなる場合があります。

事業で得られる収益の見通しも考え、開業届の提出を検討しましょう。

独立して開業する場合

- 開業資金はどうする?

独立するには、ある程度の資金が必要です。自己資金だけでなく、創業融資や補助金なども検討しましょう。日本政策金融公庫の「新創業融資制度」は、創業者向けの融資制度として人気があります。また、最近では、地域独自の起業支援制度などもあり、若年者向け、女性向けなどの制度も用意されています。開業を検討している段階で、地域の商工会議所、役所の起業相談なども活用してみましょう。 - 青色申告の準備は? 独立後は、青色申告を選択するのが一般的です。開業届と同時に青色申告承認申請書を提出し、帳簿の付け方を学んでおきましょう。会計ソフトを活用することで、経理の知識がなくても帳簿を作ることができます。

独立して開業する場合、開業資金の準備や事業計画書の作成が重要です。 特に、最初の半年間はどれくらいの収入が見込めるのか、生活費や事業費をどうするかを計画しておくことが大切です。

法人化の流れ

法人による起業を選択する場合は、一般的に以下の流れで手続きを行なっていきます。

株式会社を設立する場合

1. 会社設立前の準備

- 会社の基本情報を決定します。

- 商号(会社名)

- 本店所在地

- 事業目的

- 資本金額

- 役員構成

- 決算期

- 商号の調査: 同一市区町村内で同じ商号の会社がないか確認します。法務局のデータベースで調査可能です。

2. 定款の作成

定款と呼ばれる、会社の憲法にあたる書類を作成します。

3. 定款の認証

作成した定款は、公証人の認証を受ける必要があります。

4. 資本金の払込み

発起人が資本金を払い込みます。

5. 登記申請

法務局に会社設立登記を申請します。

6. 法人設立後の手続き

会社設立後、2ヶ月以内に行う必要がある手続きです。

- 税務署への届出:

- 法人設立届出書

- 青色申告の承認申請書

- 給与支払事務所等の開設届出書

- 源泉所得税の納期の特例の承認に関する申請書

- 地方自治体への届出:

- 法人設立届

- 事業開始等申告書

- 年金事務所への届出:

- 健康保険・厚生年金保険新規適用届

- 健康保険・厚生年金保険被保険者資格取得届

7. 銀行口座の開設

会社名義の銀行口座を開設します。

6. 開業届に関するよくある質問

Q. 開業届を出さないとどうなる?

A. 開業届の提出は義務ではないため、提出せずに事業を行うことも可能です。法律上のペナルティもありません。ただし、開業届を提出することで、屋号での口座開設や青色申告の適用など、様々なメリットがあります。

Q. 開業届は無料で出せる?

A. はい、無料で提出できます。税務署に直接提出する場合も、郵送する場合も、e-Taxで提出する場合も費用はかかりません。

Q. 開業届を出すタイミングは?

A. 事業開始日から1ヶ月以内です。ただし、青色申告をする場合は、開業日から2ヶ月以内に青色申告承認申請書も提出する必要があります。

Q. 副業の場合、会社にバレる?

A. 基本的に、開業届の提出によって会社に情報が漏れることはありません。ただし、確定申告の際に給与所得と事業所得を合算するため、税務調査などがあった場合には発覚する可能性があります。

Q. 事業内容が変わった場合はどうする?

A. 事業内容が変わった場合は、「個人事業の開業・廃業等届出書」を再度提出し、変更内容を届け出ます。同様に、屋号や住所が変わった場合も届出が必要です。

7. まとめ

今回は、起業に関する基本的な内容と、個人事業主としての開業、開業届に関して解説しました。

起業には、個人事業主としての開業と、法人としての開業の2つの選択肢があります。

起業すること自体に資格や条件はなく、誰でも行うことができます。

事業を興し、継続していく点では決して簡単なものではありませんが、好きなことを仕事にするための1つの選択肢です。

会社に勤めて、定年まで働くということが当たり前ではなくなった時代に、自分のキャリア形成の1つの方法として視野に入れてみてください。